あっという間に夏休みも終わり、少しずつでも涼しくなることが待ち遠しい日々です。

コロナ禍などで先が見えない時代、お変わりございませんか?

いつも事務所ニュースをお読み頂きありがとうございます。

いま、税務調査は納税者の理解と協力があれば実施されている状況です。

そこで、今月の知って得しま専科は、①消費税の税務調査を乗り切るポイントと事前通知違反と税務調査についてお知らせします。

また、コーヒブレイクでは「GDPはマイナスなのに、税収プラスの不思議経済はもはや内需ではない悲しさ」と題して解説します。

ここは必ず読んでいただきたいところです。

マスクはいつになったら外せるのでしょう?

来夏はマスクなしで飛び回れるということを信じて、もう少し頑張ろうぜぃ~(税)♪

知って得しま専科! ①消費税の税務調査を乗り切るポイント ②事前通知違反と税務調査

★消費税の税務調査を乗り切るポイント

消費税の調査は、還付申告等で消費税単独の場合を除いて、法人税と同時に行われることがほとんどです。

したがって調査では、法人税と消費税を別々に行うものではなく、会社取引全体を俯瞰しながら、個々の事項をチェックして、それぞれの税目に誤りがないか確認します。

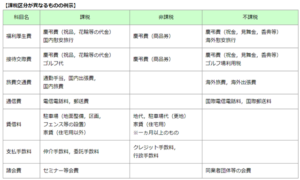

1.課税・非課税が混在する科目のチェック

消費税の課税区分(課税、非課税、免税、不課税)については会社のすべての取引(会計)にかかわっていますので、それをすべて個別に確認することは時間的に困難であり、効率的ではありません。

調査の手法としては、会社の業種、業態、取引方法等から課税区分(特に非課税取引となるもの)のパターンを把握し、その処理が帳簿上正しく処理されているかを確認します。

課税区分で誤りが多いのは、同じ勘定科目で課税・非課税・不課税が混在している場合です。

例えば、賃借料のうち、事務所用家賃の場合は課税、住宅用家賃の場合は非課税というように、類似する内容(家賃)でも課税区分が異なります。

調査では、このような課税と非課税等が混在する勘定科目に注目し、総勘定元帳の該当する科目の取引の内容を摘要の記載からチェックし、不明点等があれば証憑類を確認します。

★事前通知違反と税務調査

税務調査手続き法制化について、多くの税理士が誤解していることがあります。

それは、国税が法制化に違反した場合には、何らかのメリットを受けられるという勘違いです。

実際のところ、以下のような指摘がありますが、このようなことを税務調査で主張することは無理です。

・事前通知で通知された年分以外の年分については、よほどのことがない限り、遡及ができない

・無予告調査後、本来は遅滞なく税理士に事前通知をしなければならないのに、していないことは違法であり、税務調査をやり直す必要がある

例えば、以下の通り、税務調査手続き法制化に違反していても、加算税の賦課は違法にはなりません。

・事前通知を欠くも過少申告加算税を認容手続きの単なる瑕疵は過少申告加算税に影響せず

東京地裁(森英明裁判長)は「事前通知は、当該納税義務者等に対して法定の事項を質問検査等の実施前に通知するものであり、調査手続きの透明性、納税者の予見可能性を高める目的で明文化したものであるから、調査官が実施した証拠資料の収集、要件事実の認定、法令の解釈適用等の一連の行為が事前通知の有無によって直ちに変わるとはいえない。

そして、本件非違事項指摘等は通則法65条5項の『調査』に当たる。」との判断を示した。(中略)

原告への事前通知を欠いたことは違法としつつも、「刑罰法規に触れ、公序良俗に反し又は社会通念上相当の程度を越えて濫用にわたるなど重大な違法を帯びるものであったとはいえないから、これが賦課決定処分の取消事由になるとはいえない。」と過少申告加算税賦課決定を容認した。

実際のところ、以下の判断もあり、税務調査の違法性と、課税処分の違法性は関係ありません。

・国税不服審判所平成27年7月21日裁決

請求人は、原処分に係る調査の担当職員(本件調査担当者)が請求人の自宅兼事業所に臨場(本件臨場)する前に請求人に対し、国税通則法第74の9《納税義務者に対する調査の事前通知等》第1項に規定する通知(事前通知)をしなかったことが、原処分を取り消すべき事由に該当する旨主張する。

しかしながら、本件調査担当者は、本件臨場において、事前連絡をしないで請求人の自宅兼事業所を訪れ、請求人であることを確認した上で、身分証明書と質問検査章を提示し所属と氏名を述べ、税務調査のために来訪した旨を伝えているが、請求人の課税標準等を認定する目的で、請求人に質問し、又はその事業に関する帳簿、書類その他その調査事項に関連性を有する物件の検査をした事実は認められず、質問検査権の行使を行ってはいないから、本件臨場の前に請求人に対し事前通知をしなかったことは、原処分を取り消すべき事由には該当しない。

すなわち、調査官が税務調査手続きに違反しても、税務調査で何らかのメリットを得ることは(法律上は)できない、ということです。

となると、やるとすればクレームか国家賠償請求となります。

国家賠償請求については、ハードルは非常に大きいですが、以下の通り無予告調査については、立証責任が一部緩和されていますので、この点うまく交渉材料としましょう。

・千葉地方裁判所平成29年11月15日判決

通則法第74条の10(事前通知を要しない場合)は、通則法第74条の9第1項の例外として規定していることからすると、税務署長等が合理的な理由なく通則法74条の10の要件に該当すると判断するなど、職務上の法的義務として通常尽くすべき注意義務を尽くすことなく漫然と同条の要件該当性の判断をしたと認め得る事情がある場合、通則法74条の9第1項所定の事前通知を行わなかったことが国家賠償法上違法となるというべきであり、その違法性の主張立証責任は原告が負うものと解すべきである。

〜もっとも、納税義務者においては、税務署長等が通則法74条の10の要件該当性の判断の根拠とした事実関係が明らかにならなければ、その判断の違法性を主張すること自体が困難になるから、被告である国としても、税務署長等が同条の要件該当性の判断の根拠とした事実関係を明らかにする責任があるというべきである。

ところで、このような勘違いが生じるのは、税務調査手続き法制化を過大評価する専門家がいるからですが、このような専門家の意見を鵜呑みにすることなく、過大評価をしないよう注意する必要があります。

コーヒブレイク・・・GDPはマイナスなのに、税収プラスの不思議 経済はもはや内需ではない悲しさ

2020年春から続く新型コロナの猛威はオリンピックを迎えても、治まるどころかさらに増加傾向にあるのだが、なんといっても驚いたのが、20年度の税収の発表だった。

財務省からの発表によれば、20年度の税収実績は60.8兆円。過去最高となり、前年比4.1%の増加だったというのだ。

つまり企業の利益は大幅に増加したのだ

コロナ禍で経済が大打撃を受ける中で、税収が伸びることが不思議としか言いようがないのだが、いったい何が起きているのか。

この税収増をみると、日本経済、本当は好調なのではないかと判断してもおかしくないのだが、1年前のコロナ禍の始まりの頃は、「リーマンショック以上の大不況になる」という専門家もいた。

それが、特別定額給付金など、巨大な財政出動の要因にもなった。

この結果には、愕然とした人も多かったのではないか。

街から人が消え、自分たちの商売の先行きも見えず、明らかに沈滞ムードが漂っているにもかかわらず、税収がなんと4%も増えたというのだから。

財務省の四半期ごとの数字を見ると、とくかく20年度の第4四半期の伸びがすさまじい。

製造業の平成3年1~3月期は、なんと、前年同期比63.2%の超大幅アップだ。

おそらく中国、アメリカ向けの輸出の好調だと思われるが、ありえないほどの伸びとなり、国の予想をはるかに上回る結果となった。

少し前の財務省の税収見通しは、8兆円と19年度に対して大きく落ち込むことを予想していた。

それでも、売り上げと利益のアンバランス感はぬぐえない。

20年度の名目GDPは536.3兆円と前年比3.9%減で、かなりの落ち込みにもかかわらず、収益は上がったのだ。

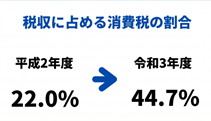

税収の増加分は消費税のアップによるとも言われている。

20年度の消費税収は21兆円、19年度からの上昇分が2.6兆円あったことを考えれば、税収全体の増加額がだいたい合う計算になる。

ということは、企業所得税収はほぼ変わらなかったということになる。

消費税というのは、まんべんなく10%かかるため、累進ではない分、どうしても低所得者のほうの負担が大きい。

高額所得者や事業者にとって有利な税金と言ってもいいだろう。

また、雇用調整助成金にしても、100%負担となった企業側にとっては何の問題もないが、上限金額があるため、雇用調整させられている人にとってはとんでもない話だ。

結局、飲食や観光業などの、コロナ規制をもろにかぶってしまった中小零細やそこで働く人たちが犠牲になって、大手は収益大幅アップでウハウハということか。

こうなると、国の給付金や雇用調整助成金などの経済支援策などがうまくいったなどという、国の高笑いが聞こえてきそうだが、そんなに単純なことでもなさそうだ。

マクロとしての税収は、けっきょく大企業がいかに儲かるかに焦点を絞るほうがいいということがより明白になったということか。

残念ながら、中小(特に小規模)の全体税収のウエートが低すぎるのだろう。

今回のコロナ禍では、飲食業が集中的に押さえつけられた。

当初はパチンコ店やら言われたものだが、現在はほぼ飲食に絞られている。

飲食店は、そこら中にある感覚なので、就業人数や売上もそこそこあるようなイメージがあるのだが、実際はどうなのだろう。

東京は、世界的に見ても飲食業が多い都市であるのは間違いなさそうだが、東京都の出しているデータで、「経済活動別(産業別)GDP構成費(名目)の比較」というのがある。

そのデータを見ると「宿泊・飲食サービス」は、全体の2.2%しかない。

しかも飲食関連は小規模事業者(または個人)が多く、黒字幅も大きくない。

必然的に総税金額も小さい。

これを見る限り、国が力を入れたいと思うのは、製造、卸売・小売、不動産などになるのも理解できる。

だから、税収を国の活性化の大きな指標と考えれば、「宿泊・飲食サービス」については、国はもはや興味がないのかもしれない。

宿泊・飲食サービスだけではなく、もはや需要(経済効果)は、国内ではなく、中国を中心とした、人口増加国なのだろう。

これだけ、飲食やエンターテイメント業界が抑え込まれ、舞台やイベント関連のアーティスト、スタッフも仕事がなく、自殺者も増加しているというのに、企業も国ももうかっている。

もはや「おかしい」というレベルではなくなっている。

「経済に最もダメージが少ない産業」ばかりがいじめられる状況が国の政策なのかと思いたくなる。

国の豊かさや一人ひとりの幸福度というのは、大企業ばかりが儲かることでは決してないだろう。

もちろん、納税額で企業価値が決まるはずもない。

しかも、企業の内部留保の金額は膨大になり、20年10月時のものだが、企業の内部留保(利益余剰金)8年連続増(前年度比2.6%増の475兆161億円)となっているそうだ。

よく、日本人は貯金好きだなどと揶揄する人も多いが、企業の貯金好きはけたはずれだ。

コロナは、国策のかたちすらゆがめてしまったのだろうか。

事務所からのお知らせ

★金森の税理士としてのライフワーク

税務調査や税務実務について、様々な相談を受けておりますが、これらの相談事項や国税庁・国税局・税務署長としての経験を活かし、情報提供をさせていただいております。

難解な税務の取り扱いは私のライフワークでもあり、他の税理士の方では話せない、分かりやすく深い内容を解説しています。

他の税理士先生方と大きく違うのは、

1 税理士試験に合格しただけではなく、元国税当局の調査官・幹部としての経験があるため両者の観点から話ができること

2 組織再編成税制など難解な事例に、実務に精通し、深く正確な法解釈等を提供できること

そして何より、

3 顧問先様のご相談や自身の研究など、きちんとしたインプットを繰り返していること

これが大きいと思います。

皆様の実務の一助となれば幸いです。

★模擬税務調査

最近は、当事務所に「模擬税務調査」の依頼が多くなっています。

予想される税務調査の本番前に国税当局出身の税理士が模擬調査を実施することで税務リスクを最小限にすることができます。ご希望の企業はご連絡ねがいます。

★自社の株式評価

中小企業である自社の株価を算定してほしいとの要望が多くなっています。

当社では一般の評価会社より早く、お安く株価算定を行っています。

★補助金申請

補助金の申請につきましては、引き続き皆様を支援いたします。

| 金森勝税理士事務所 | https://kanamorizeirishijimusyo-partners.com/ |

| 株式会社タックスコンサルティング | https://e-tax-group.com/tax-consulting/ |

| 【youtube PR動画】 | https://www.youtube.com/watch?v=mrUVfZDYRVc |

| https://www.youtube.com/watch?v=ZJB7TwMhtfE |

〒101-0065 千代田区西神田2-3-2 ハタノビル3F タックスグループ

金森勝税理士事務所

株式会社タックスコンサルティング

TEL 03-3221-1200 FAX 03-3221-1203