紅葉の美しい季節になりました。

いつも事務所ニュースをお読みいただきありがとうございます。

今年10月1日よりインボイス制度が導入されました。このインボイス制度導入後の外注費等と給与等の考え方に誤解が生じやすいところです。

インボイス発行事業者である個人に支払う役務提供の対価であっても、事実認定の結果、「給与等」と指摘されるケースがあることは変わらないということを解説します。

また、「5分で学べる税務知識」では、「年末調整・確定申告とマイナポ連携」を利用すれば、手続の簡素化が期待できることを解説します。

「コーヒブレイク」では2024年1月以降、あらゆる事業者が電子取引における電子データを電子保存しなくてはならない、電子帳簿保存法の改正について解説します。

今後もお役に立てそうなコラムをお届けしてまいりますので、引き続きよろしくお願いいたします。

頑張ろうぜぃ〜(税) ♪

知って得しま専科! 「インボイス制度導入後の外注費等と給与等の考え方」

★インボイス発行事業者への対価が給与等に該当する場合も

役務提供の対価が「外注費等」と「給与等」のいずれに該当するかは、実務上、問題になることの多いテーマの一つである。

それにより、源泉徴収や消費税の仕入税額控除、社会保険などの取扱いが異なる。

インボイス制度開始後においても、インボイス発行事業者である個人に支払う役務提供の対価が外注費等であるか給与等であるかは、その個人がインボイス発行事業者であることをもって判断するのではなく、これまでどおり、当事者間における契約形態等の事実関係を踏まえて個々に判断するのが基本的な考え方となる。

インボイス発行事業者である個人に支払う役務提供の対価であっても、事実認定の結果、「給与等」と指摘されるケースがあることは変わらないという。

★これまでどおり過去の判決や消基通等に基づき判定

インボイス制度において、インボイス発行事業者として登録を受けられるのは、課税事業者に限られている( 消法57の2 等)。

このため、個人がインボイス発行事業者として登録する場合、何らかの事業を行っている者であることが前提となる。

しかし、「外注費等」と「給与等」の区分、つまり、所得税の「事業所得」と「給与所得」の区分や消費税の「個人事業者」と「給与所得者」の区分は、支払う相手先の個人がインボイス発行事業者であることをもって判定するものではない。

【参考1】のとおり、所得税では過去の判決、消費税では 消費税法基本通達1-1-1 〈個人事業者と給与所得者の区分〉等に基づき、当事者間における契約形態等の事実関係を踏まえて各区分を判定することは、インボイス制度開始後においても同様です。

【参考1】「事業所得と給与所得の判定基準」と「個人事業者と給与所得者の判定基準」

| 所得税:事業所得と給与所得の判定基準 ○最高裁昭和56年4月24日第二小法廷判決 事業所得 …自己の計算と危険において独立して営まれ、営利性、有償性を有し、かつ反復継続して遂行する意思と社会的地位とが客観的に認められる業務から生ずる所得をいう。 |

| 給与所得 …雇用契約又はこれに類する原因に基づき使用者の指揮命令に服して提供した労務の対価として使用者から受ける給付をいい、取り分け、給与支給者との関係において何らかの空間的、時間的な拘束を受け、継続的ないし断続的に労務又は役務の提供があり、その対価として支給されるものであるかどうかが重視されなければならない。 |

○東京地裁昭和48年7月18日判決

いわゆる事業にあたるかどうかは、結局、一般社会通念によって決めるほかないが、これを決めるにあたっては営利性・有償性の有無、継続性・反復性の有無、自己の危険と計算における企画遂行性の有無、その取引に費した精神的あるいは肉体的労力の程度、人的・物的設備の有無、その取引の目的、その者の職歴・社会的地位・生活状況などの諸点が検討されるべきである。

消費税:個人事業者と給与所得者の判定基準

| ○ 消費税法基本通達1-1-1 〈個人事業者と給与所得者の区分〉の概要 個人事業者と給与所得者の区分は、雇用契約等の有無で判断することが原則だが、契約の有無が明らかでない場合には、例えば、(1)(2)(3)(4)の事項を総合勘案して判断する。(1) 非代替性(その契約に係る役務の提供の内容が他人の代替を容れるかどうか) (2) 指揮監督性(役務の提供に当たり事業者の指揮監督を受けるかどうか) (3) 危険負担(まだ引渡しを了しない完成品が不可抗力のため滅失した場合等においても、当該個人が権利として既に提供した役務に係る報酬の請求をなすことができるかどうか) (4) 材料等の支給(役務の提供に係る材料又は用具等を供与されているかどうか) |

★消基通1-1-1 は給与等該当性の判断の参考に

外注先への報酬と給与等のいずれに該当するか否かを巡り争われた直近の判決(【参考2】)では、前述の 消費税法基本通達1-1-1 について、課税仕入れ( 消法2 ①十二)から除外される「給与等を対価とする役務の提供」に該当するか否かの基準ではないが、その判断に当たっても参考となる基準といえるとし、同通達に本件の認定事実を当てはめて判断を行っている。

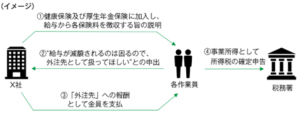

同判決では、原告であるX社が、各作業員に外注先への報酬として金員を支払い(雇用契約の締結なし)、各作業員も事業所得として所得税の確定申告を行っていたが、事実認定の結果、同金員は「給与等」に該当すると判断された。

なお、消費税法上の課税仕入れから除外されるのは、「 所得税法28条 1項〈給与所得〉に規定する給与等を対価とする役務の提供」を受けるものであるところ、 消費税法基本通達11-1-2 において、「給与等を対価とする役務の提供」とは、雇用契約又はこれに準ずる契約に基づき給与等を対価として労務を提供することをいうとされており、 消費税法基本通達1-1-1 と同様に、雇用契約又はこれに準ずる契約に基づく対価であるかどうかが判断基準として示されている。

したがって、 消費税法基本通達1-1-1 に基づき給与等と判断される対価を支払って受ける役務提供は、当然に、対価の支払者において課税仕入れに該当しないことになる。

★「給与等」に該当することとなった場合は…

会社(支払側)が、インボイス発行事業者である個人に支払う役務提供の対価を「外注費等」として処理していたものの、税務調査等で「給与等」に該当するものと判断された場合、消費税の仕入税額控除が認められないことになる。

一方で、役務提供を行ったインボイス発行事業者が、役務提供の対価を課税売上げとして消費税の申告を行っていた場合、納付すべき税額等に誤りがあることになるため、納付消費税額の一部が還付対象となる。

★インボイス制度開始後も給与等と認定される可能性に留意

インボイス制度開始後であっても、インボイス発行事業者である個人に支払われる役務提供の対価について、支払者側が課税仕入れとして処理していたものが、 消費税法基本通達1-1-1 に基づき個々の事実関係を踏まえて給与等と認定される場合があることは留意しておきたい。

【参考2】東京地裁令和3年2月26日判決

| ○概要 塗装工事業等を営むX社(原告)は、従業員に対して、健康保険及び厚生年金保険に加入し、給与から各保険料を徴収する旨を説明。 しかし、作業員2名(各作業員)から、“給与が減額されるのは困るので、外注先として取り扱ってほしい”との申出を受けたため、「外注先」への報酬として金員を支払った(各作業員は事業所得として所得税の確定申告)。 X社が、各作業員に支払った金員を課税仕入れとして、これに係る消費税額を仕入控除税額に計上して消費税の確定申告を行ったところ、国が、同金員は「給与等( 所法28 ①)」であり、課税仕入れに該当しないなどとして消費税の更正処分等と源泉所得税の納税告知処分等を行った。

○東京地裁の判断 (本件の認定事実)

|

5分で学べる税務知識 ・・・ 「年末調整・確定申告とマイナポ連携」で事務の効率化

保険料の控除証明書が手元に届き、年末調整で必要な申告書を記入する時期を迎える。

控除証明書等が書面である場合、書類の管理や申告書への転記誤り等の問題が生じる恐れがあるが、マイナポータル連携(マイナポ連携)を利用すれば、手続の簡素化が期待できる。

マイナポ連携とは、年末調整や確定申告に係る手続において、マイナポータル経由で控除証明書等のデータを一括取得し、各種申告書の該当項目へ自動入力する機能のこと。

マイナポ連携の利用には、まず従業員等がマイナンバーカードの取得とマイナポータルの利用者登録(開設)等を行い、取得したい控除証明書等を発行する保険会社等がマイナポ連携に対応しているかを確認する必要がある。

保険会社等が対応していれば、保険会社等に対応した民間送達サービス(インターネット上の自分専用ポスト)にマイナポータルと保険会社等をそれぞれ紐づける。

年末調整において、従業員等がマイナポ連携を用いて取得した控除証明書等をデータで事業主(給与支払者)に提出したい場合、給与支払者の給与システムでデータの受入れができることが前提となる。

従業員等は、マイナポ連携の準備を行う前に、給与支払者のシステム状況を確認した方がよいだろう。

確定申告手続では、令和元年分以前は控除証明書等の内容を1件ずつ確認して確定申告書に記入等していたが、令和2年分の申告から生命保険料の控除証明書などがマイナポ連携の対象となったのを皮切りに、医療費通知情報などが追加された。

令和6年2月には、給与支払者がe-Taxで提出した給与所得の源泉徴収票情報の自動入力が可能となり、同9年2月には、給与支払者がeLTAXで提出した給与支払報告書の情報が対象となる予定だ。

コーヒブレイク ・・・「電子帳簿保存法の改正」へ早期に対応を

2023年10月のインボイス対応に続き、2024年1月以降、あらゆる事業者が電子取引における電子データを電子保存しなくてはならない、電子帳簿保存法の改正が行われます。

義務化への対応を怠ると、罰則の対象にもなるため、注意が必要になります。

★電子帳簿保存法とは

電子帳簿保存法は、帳簿書類の電子保存を目的として、1998年に施行された法律です。

会計ソフトの普及にともない、帳簿書類も紙ではなく電子化することで、企業の業務効率を高めることを目的として策定されました。

この電子帳簿保存法は2022年1月に大きく改正されました。特に重要なものは以下の3点となります。

- 事前承認制度の廃止

- スキャナ保存制度の要件緩和

- 電子取引のデータ保存が義務化

最も大きな変更点は、事前申請が不要となったことです。

2022年1月から、電子帳簿保存の事前承認制度が廃止されました。

1つ目は、これまで帳簿や証憑書類を電子的に保存するには、原則的に保存する時期の3か月前までに、税務署へ所定の書類を届け出が必要でした。

しかし改正によって事前承認制度が廃止されたため、事業者がペーパーレス化を開始するハードルが下がりました。

2つ目に、スキャナ保存制度の適用要件が大幅に緩和され、利用しやすくなりました。

読み取り機器もスキャナに限らずデジタルカメラやスマートフォンでも可となり、スキャナ保存するための運用管理体制やタイムスタンプ付与の要件なども緩和されました。

3つ目として、紙の書類ではなく最初から電子データでやりとりされる電子取引について、2022年からはオリジナルの電子データ保存が義務化されました。

これが、中小企業にとって大変な問題となっています。

すべての事業者が2022年から対応必須となっているものの、対応が難しい状況もあるため、急遽2年間(2022年1月1日~2023年12月31日)の猶予期間が設けられました。

★電子帳簿保存法の改正による中小企業への影響

電子帳簿保存法の対象となる帳簿書類の区分には、「会計帳簿」「スキャナ保存」「電子取引」の3種類あります。

基本的には電子帳簿保存法は特例法ですから、紙が原則で電子が特例です。

したがって、会計帳簿は今までどおり紙のまま保存しても問題ありません。

請求書や領収書も紙で届いたものは、紙のまま保存し続けてもよいのです。

ただし電子取引の場合は電子データが原本となるため、原本保存が義務化されます。

中小企業においても、2023年中に電子取引のデータの保存の仕方をルール化して運用をスタートする必要があります。

そして、2024年1月1日からは電子取引の電子データの保存が義務化されます。

中小企業についても電子メールで受信したPDF形式の請求書やインターネットでの購入履歴などは、必ず原本の電子データの形態のままで保存する必要があります。

電子取引の原本データは、紙の書類と同様に原則として7年間の保存が必須となります。

そのため、電子取引のデータを保存に関するルール化や電子取引データの保存方法を検討する必要が生じ、企業として扱う電子ソフトの見直しやルールの整備、事務負担の増加が予想されます。

インボイス制度でインボイス番号の判別処理などの事務負担が増加する中、電子帳簿保存法の改正により更なる費用や事務負担が想定されます。

そのため、電子帳簿保存法についても早い段階で準備を進めておくことをお勧め致します。

事務所からのお知らせ

★LINEで「金森勝税理士事務所」を開設しました。

参考になる情報を発信しますので、皆様の登録をお待ちしております。

また、金森勝先生のLINEスタンプも作成しました。

興味がある方は下記リンクから確認及び購入ができます。

https://store.line.me/stickershop/product/22281074/ja

★「税金119番」のホームページを開設しました。

https://www.e-tax-group.com/tax119/

税務調査のプロが救命いたします。

★2023年10月の各種行事

| ヘルシンキ(フィンランド) | サクラダ・ファミリア(バルセロナ) | カテドラルのサンタエウラリアの大聖堂 |

|

|

|

| サントペテルブルグ元老院広場 | トレド | ロンダの闘牛場 |

|

|

|