今年も残すところあと1ヶ月。

今年もあっという間に過ぎていますね。

寒暖差も激しいので体調の方、くれぐれもお気をつけください。

いつも事務所ニュースをお読みいただきありがとうございます。

今月号の「知って得しま専科」は、税制適格SOの改正前の契約分の拡充枠への変更可能な経過措置の期限が12月31日までなのでそのことについて解説いたします。

また、「5分で学べる税務知識」では、「スマホ用電子証明書とマイナンバーカード」について解説いたします。

「コーヒーブレイク」では令和7年分所得税から「1億円の壁」への対応策が開始について解説をします。

今後もお役に立てそうなコラムをお届けしてまいりますので、引き続きよろしくお願いいたします。

頑張ろうぜぃ〜(税) ♪

知って得しま専科! 税制適格SO 改正前の契約分も拡充枠へ変更可能な経過措置の期限が迫る

税制適格ストックオプション(以下「SO」という)を適用する会社が増加しており、令和6年度改正により拡充されたストックオプション税制について解説します。

改正前締結分もR6年12月末までの変更で拡充可能

令和6年度改正により拡充されたストックオプション税制。

拡充内容のうち、発行会社側で株式管理を可能とする点(新管理要件)と、年間権利行使価額限度額を最大3,600万円に引き上げる点については、改正前(令和6年3月31日以前)に契約締結されたストックオプション(SO)でも拡充内容によるメリットが享受できるよう、税制適格性を維持したまま改正内容に即した契約に変更できる経過措置が設けられている。

この経過措置の適用期限は、令和6年12月31日まで。

経済産業省は、リーフレットを公表するなどして、同日までの契約変更を失念しないよう注意を呼び掛けている。

当初契約範囲を超えた変更は原則、適格性を失うが……

既に契約したSOについて、税制適格性を維持したまま契約変更するには、原則として、①税制適格要件とは関係のない契約事項の変更、又は、②税制適格要件を満たす範囲内での変更に該当し、変更後の権利行使についても当初契約と同様に行われることが必要となる。

ただし、上記②税制適格要件を満たす範囲内での変更に該当する場合であったとしても、「当初契約の範囲を超える変更」は、原則として適格性を失うことになる。

例えば、権利行使期間を付与決議日後「3~8年」から「2~10年」に変更する場合は、当初契約の範囲を超えているとして税制適格SOと取り扱うことができない。

そこで、令和6年度改正に伴い経過措置が設けられた。これにより、経過措置対象の拡充内容に対応する変更であれば、例外的に「当初契約の範囲を超える変更」であったとしても、改正後の要件を満たす契約とみなされ、税制適格性を維持したまま契約変更が可能となる。

年間権利行使価額の引上げ等が対象

経過措置対象の拡充内容である新管理要件と、年間権利行使価額限度額の引上げを規定する令和6年度改正後の租税特別措置法の施行日は、令和6年4月1日であることから、同年3月31日までに契約したSOでは、上記拡充2点に即して定められていない。

そのため、同年3月31日までに契約されたSOについても上記拡充2点の要件を満たす形で税制適格性を維持するには、「同年12月31日まで」に契約を変更して経過措置を適用することが必要となる(【参考1】)。

例えば、当初契約では年間権利行使価額が1,200万円以下と定められていたところ、経過措置を適用して令和6年12月31日までに3,600万円(権利行使価額を3で除した額が1,200万円)以下に変更することで、税制適格性を維持したまま拡充メリットを享受できる。

経過措置の詳細については、経産省のリーフレット「令和6年度改正ストックオプション税制のメリットを受けるためには2024年12月31日までに契約変更が必要です」等で確認できる。

ストックオプション税制のメリットを受けるためには2024年12月31日までに契約変更が必要であるため、検討している企業の方は今月中までに対応が必要になるので注意してください。

【参考1】令和6年3月末までに締結された契約を変更する経過措置のイメージ

5分で学べる税務知識 ・・・ スマホ用電子証明書とマイナンバーカード

確定申告や各種証明書の取得、健康保険証としての利用など様々な場面で利用されるマイナンバーカード。通常はカードの持参が必要だが、一定の行政サービスでは、カード本体に代わり「スマホ用電子証明書」を利用できる。

スマホ用電子証明書とは、令和5年5月から開始したスマートフォン向けの公的個人認証サービスのこと。

マイナンバーカードのICチップに格納されている署名用電子証明書を使ってスマホ用電子証明書の機能を搭載することで、スマホだけでマイナンバーカード関連の各種サービスを利用することができる。

スマホ用電子証明書を搭載するには、利用申請が必要。

対象端末のマイナポータルアプリから、マイナンバーカード用署名用電子証明書のパスワード(マイナンバーカードを市区町村の窓口で受け取った際に設定した6文字から16文字の半角英数字)を入力、マイナンバーカードの読取り等を行って申し込む。

搭載までの詳しい流れは、マイナポータルのホームページで確認することができる。

現在、スマホ用電子証明書が利用可能なサービスはマイナンバーカードを使用する際と同様に、住民票の写しをはじめとする市区町村の各種証明書のコンビニ交付サービス、銀行・証券口座開設等の各種民間オンラインサービスなどがある。

税務の場面では、年末調整において国税庁が提供する年調ソフトで利用でき、令和7年1月からは、e-Taxの確定申告の場面でも利用が始まる。

今後は健康保険証としての利用もスタートする。

搭載できるスマホは、令和6年11月8日時点でAndroidのうち約350端末(マイナポータルHP・よくあるご質問「スマホ用電子証明書に対応しているスマートフォンを教えてください。」(https://faq.myna.go.jp/faq/show/7261?site_domain=default))。

今後は、iPhoneは2025年春も対象に加わる予定とのことだ。

現時点では対応サービスは多くないが、今後は銀行口座の開設や携帯電話の回線のようなオンライン契約でマイナンバーカードの「署名用電子証明書」を使った身元確認を義務付ける方針であるため、必然的に利用できる場面も多くなるかつ、マイナンバーカードの持ち運びも不要になり、スマートフォンひとつで対応できるので活用することをお勧めする。

コーヒーブレイク ・・・令和7年分所得税から「1億円の壁」への対応策が開始

金融所得等を多く有する高額所得者が対象

昨今、問題視されている“1億円の壁”。所得が多い富裕層ほど実質的な所得税負担率が低くなる現象のことを指す。

この現象を是正すべく、令和5年度改正で創設された「極めて高い水準の所得に対する負担の適正化措置」の適用が、令和7年分の所得税から開始する。

ただし、同措置の対象は、分離課税や申告不要制度の対象となる金融所得等を多く有する高額所得者(おおむね平均的な水準として30億円超の高い所得)に限られている。

投資家や企業オーナー等が追加納税の対象か

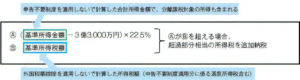

同措置は、令和7年分以降の基準所得金額が3億3,000万円を超える場合、その超過部分の金額の22.5%に相当する金額から基準所得税額を控除した金額に相当する所得税を追加納税する必要があるというもの。

同措置の対象になるか否かは、【参考2】の計算式により判定し、【参考2】[A]の金額が[B]の基準所得税額を超える場合に、追加納税の対象となる。

【参考2】措置の対象となるケース

ここでの“基準所得金額”とは、【参考3】のとおりで、いわゆる合計所得金額とは異なる。

配当所得等の申告不要制度や、上場株式等の譲渡所得に係る申告不要制度、土地建物等の譲渡所得をはじめとする分離課税制度などの対象となる所得も、総合課税の所得と合算して基準所得金額を求める。

そのため、投資家や企業オーナー、土地建物等の譲渡が多い者など、申告不要制度や分離課税制度の対象となる所得を多く有する納税者が同措置の対象となり、こうした所得を有しない、又は、少額な納税者は同措置の対象外となろう。

申告不要や分離課税の所得も総合課税と合計して計算

例えば、納税者の1年分の所得について、事業所得が2億円、上場株式の譲渡所得(申告不要)が20億円あるケースを検討する(所得控除等の適用は一切なし、復興特別所得税を考慮しないと仮定)。

令和6年分までにおいては、事業所得は総合課税(累進課税)で最高税率45%なので所得税額8,520万4,000円(=2億円×45%-479万6,000円)、上場株式の譲渡所得は申告不要制度を適用しているので源泉徴収(税率15%)で所得税額3億円(=20億円×15%)となり、合計の所得税額は3億8,520万4,000円となる。

一方、令和7年分以降においては、【参考2】の計算式に基づき、下記のとおり計算する。

| [A](2億円+20億円-3億3,000万円)×22.5%=4億2,075万円 [B]3億8,520万4,000円 超過分:[A]-[B]=3,554万6,000円 |

[A]の金額が[B]の金額を上回っているため、超過分である3,554万6,000円を追加納税する必要がある。

【参考3】基準所得金額の範囲

| ① 総所得金額、退職所得金額及び山林所得金額の合計額(★)(②~⑨を除く) ★配当所得等の申告不要制度の適用がないものとして計算 |

| ② 上場株式等に係る配当所得の金額(★) ★申告不要制度の適用がないものとして計算 |

| ③ 土地の譲渡等に係る事業所得等の金額 |

| ④ 土地建物等の長期譲渡所得の金額(★) ★特別控除の適用がある場合は、控除後の金額 |

| ⑤ 土地建物等の短期譲渡所得の金額(★) ★特別控除の適用がある場合は、控除後の金額 |

| ⑥ 一般株式等に係る譲渡所得等の金額 |

| ⑦ 上場株式等に係る譲渡所得等の金額(★) ★申告不要制度の適用がないものとして計算 |

| ⑧ 一般株式等の譲渡に係る国内源泉所得の金額及び上場株式等の譲渡に係る国内源泉所得の金額 |

| ⑨ 先物取引に係る雑所得等の金額 |

※上記①から⑨までの金額は、NISA制度等により所得税が非課税となる所得を含まない金額

対象者は少ないと思いますが、追加納税の対象となってしまいます。

当事務所では節税対策等も対応しておりますので、お困りごとがあれば一度ご相談ください。

事務所からのお知らせ

★LINEで「金森勝税理士事務所」を開設しました。

参考になる情報を発信しますので、皆様の登録をお待ちしております。

また、金森勝先生のLINEスタンプも作成しました。

興味がある方は下記リンクから確認及び購入ができます。

https://store.line.me/stickershop/product/22281074/ja

★「税金119番」のホームページを開設しました。

https://www.e-tax-group.com/tax119/

税務調査のプロが救命いたします。

★金森先生が共著で出版した本(出版社:ぎょうせい)

「税目別誤りやすい税務への対応Q&A(第2版) 」法人税の対応を担当しました。

11月も金森先生は精力的に活動をされました。

| 11/13 税を考える週間 渋谷税務署幹部との意見交換会 | ||

|

||

| 11/27 ベストドレッサー賞 高橋英樹さん |

11/23 韓国ソウルでの結婚式 | 11/30 元大関・栃ノ心さん |

|

|

|